30 Nov 2022

Informe Financiero del 3er. Trimestre 2022

Cheques: el 57,4 % de los montos compensados corresponde a ECHEQ

Las operaciones mediante cheques generados electrónicamente han registrado una rápida adopción y un crecimiento constante, la participación del ECHEQ sobre el total de compensados alcanzó el 31,5 % en cantidades (1,6 millones de cheques electrónicos) y 57,4 % en monto ($ 1.164 mil millones). Además, el ECHEQ es una fuente de financiamiento que tiene relevancia para las MiPyMEs dado que facilita su negociación, pudiendo realizarse de forma electrónica y remota. Para ello las empresas han incorporando la opción de emisión masiva o en lotes, la cual permite cargar un archivo con la información de los proveedores que se convertirán en cheques electrónicos en forma simultánea.

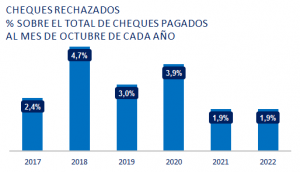

Se mantiene la proporción de cheques rechazados

Los cheques rechazados por falta de pago constituyeron el 1,9% del total de cheques compensados, se rechazaron cheques por valor de $301.045 millones, lo cual representa un porcentaje similar al mismo período del año anterior, incluso a niveles menores de pre pandemia en el marco de la recomposición de la actividad económica y el aumento del uso de los medios digitales.

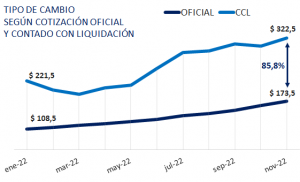

El tipo de cambio oficial acumula un alza de 60% en 2022

El mecanismo del BCRA de permitir una corrección diaria del tipo de cambio sin notificar formalmente una tasa de devaluación, elevó la cotización del dólar oficial de $108,5 a $173,6 escalando así 60% en los últimos once meses. El dólar bursátil, al que se puede acceder mediante instrumentos financieros de cotización local y en bolsas extranjeras como la de New York, trepó 45,5% interanual, siendo la brecha del 85,8% en relación al valor oficial para aquellos agentes que quieran dolarizar su cartera a través de operaciones entre privados.

En los últimos meses, la política del BCRA de leve corrección diaria aceleró la depreciación del peso pasando de 2% en enero al 4% en mayo y a más de 5% a partir de julio, buscando reducir el atraso del dólar oficial en relación a la tasa de inflación y proyectando una variación del tipo de cambio nominal de 65% interanual para diciembre de 2022. La tendencia alcista en los precios de las materias primas, commodities agrícolas y el Programa de Incremento Exportador (PIE), conocido como dólar soja, explican la liquidación record de divisas desde enero de 2022 de USD 35.000 millones, permitiéndole al BCRA compensar la salida de divisas por la importación de combustibles y energía (U$D 10.460 millones) y turismo (U$D 5.680 millones), registrando el BCRA un total de Reservas a octubre de U$D 38.650 millones.

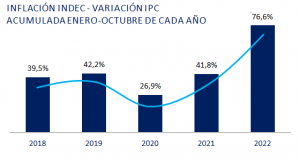

La inflación minorista acumula un alza del 76,6%

El nivel general del Índice de Precios al Consumidor (IPC INDEC) representativo del total de hogares del país acumuló una variación de 76,6% en los diez meses del año. Mientras tanto, el aumento de precios de la Provincia de Santa Fe se mantuvo por debajo de la media nacional, dado que el nivel general del Índice de Precios al Consumidor de Santa Fe (IPC IPEC) registró en octubre de 2022 un aumento de 5,8% con relación al mes anterior, acumulando una variación de 74,1% en 2022.

Según el relevamiento de expectativas del Banco Central, la proyección de la tasa de inflación minorista para 2022 se ubica en 90,2% interanual, por efecto de aumentos internacional de precios, mayor corrección del tipo de cambio oficial y el esquema de modificación de tarifas reguladas como educación privada, salud prepaga y energía.

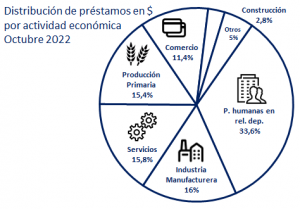

Préstamos por actividades económicas

Los préstamos otorgados a personas físicas en relación de dependencia laboral mantienen su participación mayoritaria del 33,6% en el monto total de préstamos en octubre del presente año. Por su parte, de la actualización de la información mensual sobre préstamos por actividades, se desprende la participación de más del 15% del sector industrial, servicios y producción primaria en el total de préstamos. En tanto, los créditos destinados al comercio al por mayor y menor representaron el 11,4% del total otorgado.

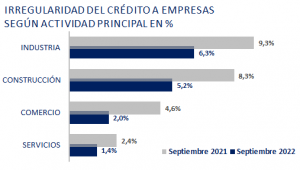

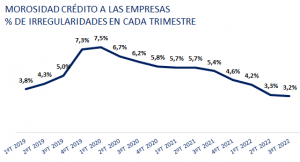

La morosidad en el crédito a las empresas se ubicó en 3,2% del total

El ratio promedio de irregularidades del crédito al sector privado en conjunto, incluyendo a las empresas y familias, se mantuvo en 3,1%, sin cambios la calidad de la cartera crediticia respecto al mes anterior. Al analizar por tipo de deudor, el indicador de morosidad del crédito destinado a las empresas se situó en 3,2% en el período, cayendo 2,2% con respecto al mismo trimestre del año anterior, dinámica observada en todos los sectores económicos según datos publicados por el BCRA, y 1,8% por debajo del nivel pre pandemia registrado tres años atrás cuando el registro fue de 5%.

En el mes de septiembre la irregularidad de las financiaciones a las familias se ubicó en 3%, el desempeño mensual estuvo principalmente conducido por el porcentaje de mora de los créditos al consumo (personales y tarjetas de crédito).

Las empresas que presentaron mayores irregularidades fueron la Industria y el Sector Construcción, seguidas por el Sector Comercio. En tanto, las actividades productivas con menor mora fueron Actividades Primarias y Servicios.