30 Ago 2022

Bajó la morosidad crediticia de las empresas

El ratio de morosidad de los préstamos a las empresas se ubicó en 3,3% del total de empréstitos otorgados al primer semestre del año, disminuyendo interanualmente 2,4%, dinámica observada en todos los sectores económicos según datos publicados por el BCRA.

El tipo de cambio oficial acumula un alza de 29,5% en 2022

El mecanismo del BCRA de permitir una corrección diaria del tipo de cambio sin notificar formalmente una tasa de devaluación, elevó la cotización del dólar oficial de $101,75 a $139,75 escalando así 37,3% en los últimos doce meses. El dólar bursátil, al que se puede acceder mediante instrumentos financieros de cotización local y en bolsas extranjeras como la de New York, trepó 71% interanual, siendo la brecha del 106% en relación al valor oficial para aquellos agentes que quieran dolarizar su cartera a través de operaciones entre privados.

Sin embargo, en los últimos meses, la política del BCRA de leve corrección diaria aceleró la depreciación del peso pasando de 2% en enero al 4% en mayo y a 6% en julio, buscando reducir el atraso del dólar oficial en relación a la tasa de inflación y proyectando una variación del tipo de cambio nominal de 64,1% interanual para diciembre de 2022.

La tendencia alcista en los precios de las materias primas y commodities agrícolas explica la liquidación record de divisas durante el primer semestre del año de USD 19.145 millones, un aumento del 15% en relación a la cifra de 2021. Sumados a la mayor demanda de bienes industriales desde Brasil y la menor velocidad de crecimiento de las importaciones por cambios regulatorios le permitieron al BCRA compensar la salida de divisas por mayor demanda de energía (U$D 6.600 millones) y turismo (U$D 3.870 millones), registrando el BCRA un total de Reservas a julio de u$s 38.230 millones.

La inflación minorista de los últimos doce meses fue 71%

El incremento de precios en Argentina acumuló, en los primeros siete meses del año, una variación del 46,2%. En tanto, el IPC de julio de 2022 registró un aumento de 7,4% en relación al mes anterior, elevando la inflación de los últimos doce meses al 71%. Según el relevamiento de expectativas del Banco Central, la proyección de la tasa de inflación minorista para 2022 se ubica en 90,2% interanual, por efecto de aumentos internacional de precios, mayor corrección del tipo de cambio oficial y el esquema de modificación de tarifas reguladas como educación privada, salud prepaga y energía.

Interanualmente, los mayores aumentos estuvieron centrados en los rubros, Prendas de Vestir y Calzado registrando una variación del 96,7%, Hoteles y Restaurantes con un alza del 90,6%, Alimentos y Bebidas acumuló una suba del 70,6%, equipamiento para el hogar con un aumento del 70,3%, mientras que, Trasporte tuvo un aumento del 63,9%.

La morosidad en el crédito a las empresas se ubicó en 3,3% del total

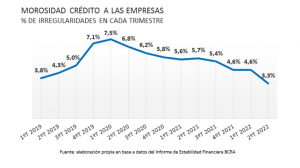

El ratio promedio de irregularidades del crédito al sector privado en conjunto, incluyendo a las empresas y familias, descendió en los últimos meses hasta ubicarse en 3,2% (1,6 puntos porcentuales interanuales menos) mejorando la calidad de la cartera crediticia.

Al analizar por tipo de deudor, el indicador de morosidad del crédito destinado a las empresas se situó en 3,3% en el período, cayendo 2,4% con respecto al mismo trimestre del año anterior, y 1% por debajo del nivel pre pandemia registrado tres años atrás cuando el registro fue de 4,3%.

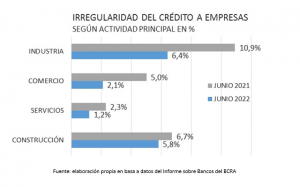

Las empresas que presentaron mayores irregularidades fueron la Industria y el Sector Construcción, seguidas por el Sector Comercio. La recuperación de la actividad industrial post pandemia permitió reducir el nivel de morosidad de dos dígitos que había registrado un año atrás del 10,9%. En tanto, las actividades productivas con menor mora fueron Actividades Primarias y Servicios.

En junio la irregularidad de las financiaciones a las familias se ubicó en 3,2%, el desempeño mensual estuvo principalmente conducido por el incremento en la mora de los créditos al consumo (personales y tarjetas de crédito).

Sin embargo, la continuación del proceso de normalización de la tasa de interés por parte del BCRA (séptima suba del año), estableciendo el nuevo piso en 69,5% anual para las imposiciones a 30 días hasta 10 millones de pesos, encarece el crédito destinado a inversiones productivas y al consumo.

Cabe mencionar que el desempeño del indicador de morosidad se da en el contexto de focalización de las medidas de alivio financiero oportunamente implementadas en el transcurso de la pandemia, ya que desde 2020 actúan modificaciones que introdujo el BCRA flexibilizando los parámetros con los que son clasificadas las personas deudoras, humanas y jurídicas, añadiendo 60 días plazo y la posibilidad de transferir cuotas impagas al final de la vida de los créditos, como una medida para aliviar la carga financiera del sector privado ante los efectos de la pandemia.

Se mantiene la proporción de cheques rechazados

Los cheques rechazados por falta de pago constituyeron el 1,9% del total de cheques compensados, se rechazaron cheques por valor de $156.256 millones, lo cual representa un descenso en relación al mismo período del año anterior, incluso a niveles menores de pre pandemia en el marco de la recomposición de la actividad económica y el aumento del uso de los medios digitales.

Entre los distintos tipos de documentos, se observa que las operaciones mediante ECHEQs siguieron aumentando su participación en la compensación total de documentos, en el mes de julio representaron el 29,7% en cantidades y 54,8% en montos. Por ello las entidades financieras están incorporando la opción de emisión masiva o en lotes, la cual permite cargar un archivo con la información de los proveedores que se convertirán en cheques electrónicos en forma simultánea.