04 May 2022

Principales variables financieras: inflación, dólar y morosidad

La inflación ascendió al 55,1% interanual según los últimos datos del INDEC, y acumuló desde enero una variación del 16,1%. En tanto, el relevamiento de expectativas del Banco Central proyecta una tasa de inflación minorista para 2022 del 59,2%. Por otra parte, el tipo de cambio oficial tuvo una corrección interanual del 21,7%, y la morosidad del crédito a las empresas y cheques rechazados se mantuvieron en niveles similares a los meses anteriores.

La corrección anual del dólar fue de 21,7%

El mecanismo del BCRA de permitir una corrección diaria del tipo de cambio sin notificar formalmente una tasa de devaluación, elevó la cotización del dólar oficial de $98,8 a $120,3 escalando así 21,7% en los últimos doce meses. El dólar bursátil, al que se puede acceder mediante instrumentos financieros de cotización local y en bolsas extranjeras como la de New York, trepó de $155,4 a $205,5 pesos, siendo la brecha del 70% con el oficial para aquellos agentes que quieran dolarizar su cartera a través de operaciones entre privados.

Sin embargo, la política del BCRA de leve corrección diaria, en los últimos meses, aceleró la depreciación del peso a un ritmo de 3% mensual, reduciendo el atraso del dólar oficial en relación a la tasa de inflación (4% como se daba hasta el mes de enero) y acercándose a la tasa de interés Badlar 3,5% mensual (promedio marzo 40,5%), proyectando una variación del tipo de cambio del 51% anual.

Fuente: elaboración propia en basa a estadísticas BCRA

En los últimos meses el mercado paralelo ha mostrado un escenario de estabilidad en base a una mayor disponibilidad de divisas relacionado con la estacionalidad de las exportaciones y el efecto del acuerdo con el FMI que redujo presiones sobre el mercado cambiario. Sin embargo, si las tasas mensuales de inflación continúan en torno al 5% o 6% instalará una fuerte presión sobre las cotizaciones alternativas.

La tendencia alcista en los precios de las materias primas y commodities agrícolas, sumados a la mayor demanda de bienes industriales desde Brasil, le permitieron al BCRA cambiar su posición vendedora a comprador de dólares proveniente de los mayores ingresos por exportaciones, saldo comercial positivo y la llegada de u$s 9.700 millones de Derechos Especiales de Giros del FMI del primer desembolso del acuerdo en el mes de marzo, el cual permitió sumar a las reservas del Banco Central u$s 6.310 millones (neto del vencimiento de marzo) y alcanzando un total de u$s 43.300 millones.

La inflación minorista de los últimos doce meses fue 55,1%

El incremento de precios en Argentina acumuló, en el primer trimestre del año, una variación del 16,1%. En tanto, el IPC de marzo de 2022 registró un aumento de 6,7% en relación al mes anterior, elevando la inflación de los últimos doce meses al 55,1%. Según el relevamiento de expectativas del Banco Central, la proyección de la tasa de inflación minorista para 2022 se ubica en 59,2% interanual.

Los mayores aumentos interanuales estuvieron centrados en los rubros, Hoteles y Restaurantes con un alza del 67,8%, Prendas de Vestir y Calzado registrando una variación del 67,3%, Alimentos y Bebidas acumuló una suba del 59,7%, Trasporte con un aumento del 57%, mientras que, equipamiento para el hogar tuvo un aumento del 48,7%.

Fuente: elaboración propia en basa a datos INDEC

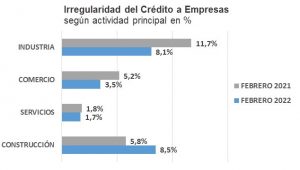

La morosidad en el crédito a las empresas se ubicó en 4,6% del total

Cabe mencionar que el desempeño de este indicador se da en el contexto de focalización de las medidas de alivio financiero oportunamente implementadas en el transcurso de la pandemia, ya que desde 2020 actúan modificaciones que introdujo el BCRA flexibilizando los parámetros con los que son clasificadas las personas deudoras, humanas y jurídicas, añadiendo 60 días plazo y la posibilidad de transferir cuotas impagas al final de la vida de los créditos, como una medida para aliviar la carga financiera del sector privado ante los efectos de la pandemia.

En este escenario de modificaciones de parámetros, el ratio promedio de irregularidades del crédito al sector privado en conjunto, incluyendo a las empresas y familias, ascendió levemente en los últimos meses hasta ubicarse en 5% (+0,4 puntos porcentuales interanuales).

Fuente: elaboración propia en basa a datos del Informe de Estabilidad Financiera BCRA

Al analizar por tipo de deudor, el indicador de morosidad del crédito destinado a las empresas se situó en 4,6% en el período, similar al trimestre anterior, aunque por encima del nivel pre pandemia registrado tres años atrás cuando fue del 3,8%.

Las empresas que presentaron mayores irregularidades fueron las del Sector Construcción, seguidas por la Industria y el Sector Comercio. La recuperación de la actividad industrial post pandemia permitió reducir el nivel de morosidad de dos dígitos que había registrado un año atrás del 11,7%. En tanto, las actividades productivas con menor mora fueron Servicios y Actividades Primarias.

Fuente: elaboración propia en basa a datos del Informe sobre Bancos del BCRA

En febrero la irregularidad de las financiaciones a las familias se ubicó en 3,9%, el desempeño mensual estuvo principalmente conducido por el incremento en la mora de los créditos al consumo (personales y tarjetas de crédito).

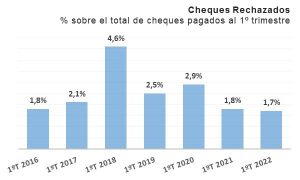

Desciende la proporción de cheques rechazados

Los cheques rechazados por falta de pago constituyeron el 1,7% del total de cheques compensados, se rechazaron cheques por valor de $62.535 millones, lo cual representa un descenso en relación al mismo período del año anterior, incluso a niveles menores de pre pandemia en el marco de la recomposición de la actividad económica y el aumento del uso de los medios digitales.

Fuente: elaboración propia en basa a datos del SNP Sistema Nacional de Pagos

Entre los distintos tipos de documentos, se observa que el uso de cheques generados electrónicamente experimentó un fuerte aumento en 2021, representando los instrumentos digitales (ECHEQ) el 40% de los montos totales compensados. Por ello las entidades financieras están incorporando la opción de emisión masiva o en lotes, la cual permite cargar un archivo con la información de los proveedores que se convertirán en cheques electrónicos en forma simultánea.

El BCRA estableció como objetivo fundamental para 2022 fortalecer el “Pago con Transferencia” que ofrece ganancias de eficiencia para comercios y consumidores, y el estímulo al uso del cheque electrónico y a la factura de crédito electrónica que facilite el acceso al crédito en mejores condiciones para sus emisores.