Las finanzas de la administración provinciales registraron un déficit fiscal de $37.114 millones durante el primer trimestre de 2023, monto que equivale al 9,3% de los ingresos totales, y derivado fundamentalmente de la sequía y el contexto inflacionario que presiona sobre los costos de funcionamiento operativo.

Tras el superávit de 32.540 millones al cierre del ejercicio 2022, el deterioro del resultado de las cuentas públicas en el primer trimestre provino de gastos que aumentaron 122% interanual e ingresos el 105%. En materia de recursos, cabe desacatar el impacto negativo de la sequía en el nivel de actividad nacional y provincial, en simultaneo al aumento de 130% en el rubro remuneraciones que representa el 37,5% de los gastos totales.

Los Ingresos Totales aumentaron 105%

Los ingresos provinciales registraron en el último año un crecimiento acumulado del 105% en sintonía con la variación interanual del IPC INDEC que acumuló una suba de 104,3% en igual período.

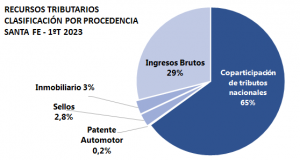

La mayor contribución al crecimiento de los recursos corresponde a ingresos provenientes de la coparticipación nacional 65%, mientras que los provinciales aportaron el 35%. Los ingresos tributarios provenientes de la jurisdicción nacional crecieron interanualmente 103% producto de un incremento en IVA coparticipado del 110% y Ganancias del 95%. En tanto, el principal sostén de la recaudación provincial fue Ingresos Brutos con un incremento del 95,5% interanual, casi 9 puntos por debajo de la inflación.

Durante este período, la participación de los Ingresos Brutos en la recaudación propia de Santa Fe superó el 84%, al tiempo que, el Impuesto Inmobiliario fue el segundo tributo más importante representando el 8% de la recaudación, seguido por el 7,4% de Sellos.

Los Gastos Totales aumentaron 122%

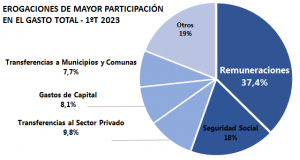

Dentro de las erogaciones, las Remuneraciones, gasto de mayor participación sobre el total, tuvieron un incremento de 130% en línea con los acuerdos paritarios. De esta manera, la variación de las remuneraciones superó en 25 puntos el crecimiento de los Ingresos de la provincia y estuvo 25,7 puntos por encima de la inflación del último año.

El Gasto de Capital destinado a construcciones, maquinarias y equipos volvió a crecer en el año hasta representar el 8,2% de los Gastos Totales, sin embargo, continúa siendo bajo en términos históricos, en el año pre pandemia 2019 se erogó por este concepto más del 10% del total.

Los gastos destinados principalmente a Obra Pública, exhibieron un mayor ritmo y participación sobre el gasto total, en el acumulado de los primeros meses de 2023 fueron destinados a esta partida $35.689 millones de un total de gastos provinciales de $437.834 millones, representando el 8,2% de los Gastos Totales, un monto 216% superior al mismo periodo del año anterior.

Los números de las finanzas de la provincia de Santa Fe al primer trimestre de 2023

- $37.114 millones fue el déficit fiscal al primer trimestre de 2023.

- Déficit que equivale al 9,3% de los ingresos totales.

- La coparticipación nacional representó el 65% de los ingresos tributarios de la provincia.

- La recaudación de Ingresos Brutos creció 95,5% interanual.

- 8,2% del Gasto Total se destinó a Gasto de Capital principalmente a Obra Pública.